Лучше вложить. Куда вложить деньги, чтобы получить прибыль — самые выгодные инвестиции

Здравствуйте! В этой статье мы расскажем, куда вложить деньги.

Сегодня вы узнаете:

- Основные принципы разумного инвестирования;

- Какой самый главный объект инвестиций;

- И куда вложить любую сумму денег в 2018 году.

Принципы инвестиций

Главный принцип, на котором базируется все современное процветающее общество — деньги должны делать деньги. И это не значит, что главная цель в жизни — бесконечная погоня за деньгами. Если переводить этот принцип на более доступный язык, то звучать он будет примерно так — свободные денежные средства всегда должны работать и приносить дополнительный, пассивный доход.

Люди, которые зарабатывают огромные деньги с помощью своего первоначального капитала, называются инвесторами. Главное, не путать инвесторов с профессиональными спекулянтами — людьми, которые совершают множество краткосрочных сделок с целью получения прибыли. Инвестор рассчитывает на долгосрочный результат — вкладывая свои деньги, он рассчитывает получить доход на дистанции от нескольких месяцев до десятков лет.

Профессиональные инвесторы — особая категория людей, которые делают деньги за счет успешных проектов других бизнесменов. С одной стороны, это достаточно просто — вкладывай свои свободные средства, ничего не делай и получай прибыль. Но если копнуть поглубже — то даже на этапе выбора объекта для инвестиций возникают существенные трудности. А после этого, наблюдая за проектом, необходимо следить за тем, чтобы он развивался в нужном русле, продолжал успешно функционировать и приносить прибыль.

Именно поэтому, если вы хотите успешно вкладывать деньги, своевременно получать прибыль и грамотно работать с рисками, ваша задача — соблюдать простые принципы.

Принцип 1. Диверсификация рисков. Это условие на первом месте, потому что оно базовое. Без него абсолютно любое инвестирование окажется убыточным, вне зависимости от опыта, интуиции, финансов и возможностей инвестора. Диверсифицировать активы — это значит, разделять денежные средства между несколькими объектами.

Инвестиции неразрывно связаны с риском. Из этого следует один из главных принципов — чем выше риски, тем выше доходность. Эти два параметра находятся в прямой зависимости. При этом, человек должен понимать, что в его инвестиционном портфеле всегда должны быть низкорисковые активы, которые гарантированно принесут небольшой доход, вне зависимости от финансовой ситуации на рынке и рисковые активы, которые принесут очень высокий доход при благоприятных условиях.

Принцип 2. Инвестировать можно только свободные денежные средства. Этот принцип основывается на банальной логике. Нельзя изымать средства, которые требуются человеку лично, на инвестиционные нужды. К примеру, будет совершенно нелогичным игнорировать требования кредиторов, а на сумму долга приобрести определенный инвестиционный объект.

Именно поэтому, в дело должны идти только те денежные средства, потеря которых не будет достаточно ощутима, и которые можно потом заработать в течение 1-3 месяцев. В противном случае, лучше воздержаться от инвестиционной деятельности до того момента, как вы полностью не урегулируете свою финансовую ситуацию.

Принцип 3. Инвестиции всегда должны приносить прибыль. Последний, но не менее важный принцип. Он тоже до простоты банален, но многие забывают об этом. Если вложения не приносят прибыль, значит они убыточны, а следовательно, очень скоро вас разорят.

Именно поэтому, зачастую прибыль должна выходить на первое место и иногда должна заметно теснить риски, не смотря на то, что в большинстве случаев важнее будет ПОЛУЧИТЬ деньги, а не ИМЕТЬ ВОЗМОЖНОСТЬ их получить.

Эти три простых принципа достаточно банальны, но даже некоторые инвесторы со стажем умудряются их не использовать. При всей своей простоте, самым нарушаемым все еще остается третий из них. Некоторые профессиональные инвесторы тратят свое время, деньги и другие ресурсы на заранее убыточные проекты, говоря о том, что они рано или поздно начнут приносить деньги. Но главный принцип инвестирования состоит в том, что проект должен приносить деньги, вне зависимости от того, на что он направлен (за исключением благотворительности).

Если вы будете помнить три этих простых принципа, то инвестиционная деятельность будет успешна и принесет высокий и стабильный доход.

Куда вложить менее 10 тысяч рублей

Частное кредитование

Частное кредитование — одна из альтернатив банковскому займу. В роли должников все также могут выступать как физические, так и юридические лица, только в роли кредитора выступают обычные люди, у которых есть свободные финансы. Частное кредитование хорошо тем, что проценты по нему часто варьируются в зависимости от рисков и систем, в которых осуществляются займы.

Большинство платежных систем имеют свои площадки, на которых пользователи осуществляют друг для друга краткосрочные займы по повышенным процентным ставкам. Зачастую они даже превышают проценты по кредитам в МФО — от 10 до 100% дневных. При этом кредитование через платежные системы достаточно сильно сопряжено с рисками невозврата денежных средств: согласно статистике, порядка 60% займов в интернете не возвращаются.

Альтернативой платежным системам с их повышенными рисками и огромными процентами являются специальные площадки для совершения частных займов. Их работа осуществляется следующим образом: пользователь вносит денежные средства в систему, она сама автоматически выбирает благонадежных заемщиков, подбирает оптимальную процентную ставку и выдает кредит.

После этого, в случае погашения, система возвращает денежные средства + проценты за вычетом собственной комиссии. Риски невозврата здесь также присутствуют, но уже в меньшей мере. Следовательно, и процентные ставки по займам колеблются в районе от 30 до 100% годовых.

И последний вариант — кредитные кооперативы. В России этот вид кредитования недостаточно развит, но все же имеет место быть. Говорить о нем много не стоит — достаточно лишь знать, что это своеобразный вид инвестирования, когда множество людей аккумулируют денежные средства для того, чтобы кредитовать одного заемщика.

Форекс

Форекс никогда бы не появился в этом списке, если бы на нем нельзя было . Но согласно статистике, реально зарабатывают лишь 20% трейдеров, а остальные 80 — лишь приносят деньги своему брокеру.

Для того, чтобы начать играть на Форекс, потребуется очень много времени посвятить формированию психологических качеств настоящего трейдера. Не смотря на то, что на первый взгляд графики движутся хаотично, возможность понимать их приходит уже после 2-3 дней изучения технического анализа. А на то, чтобы сформировать психологическую устойчивость, собственный взгляд на рынок и манеру игры, уходит в среднем 2-3 счета трейдера.

Конечно, в Форекс можно вложить и более 10 тысяч рублей, но в связи с огромным количеством рисков, этого делать крайне не рекомендуется. В отличие от биржевых инвестиций, которые сопряжены лишь с финансовыми рисками активов, в которые вы инвестируете, на Форексе еще может произойти множество казусов, вплоть до банкротства брокера.

Небольшой бизнес на перепродаже товаров

Сейчас стало модно создавать одностраничники, делать на них рекламу какого-то товара и продавать его, накручивая по 200-300%. За это можно поблагодарить ребят из Бизнес Молодости, которые каждому желающему объясняют, почему он должен потратить 200-300 тысяч на то, чтобы научиться торговать товарами за 2-3 тысячи рублей.

Но не смотря на то, что многие люди поспешили в этот, как им кажется выгодный бизнес, ниша по-настоящему еще не занята. Нет огромного количества рекламщиков, которые умеют привлекать клиентов при минимальных вложениях, нет повального числа бизнесменов, которые могут сделать грамотную воронку продаж и провести клиента по лендингу так, чтобы не оставить ему и единого шанса на отказ.

Именно поэтому, если у вас есть 5-10 тысяч рублей, желание разбираться с сайтами и рекламой, вы можете начать бизнес на перепродаже товара через одностраничники. Если работа с лендингами для вас — слишком сложно, то можете выбрать более простой вариант продажи товаров — группы в социальных сетях и доски объявлений, вроде Авито.

Хайпы

Ну и куда же без хайпов. Очень спорный вид инвестиций, который тем не менее является одним из главных источников дохода для определенной группы очень рисковых «инвесторов». Суть хайпов такова — создается небольшая финансовая пирамида, которая обещает баснословные проценты за ваши депозиты. Аргументироваться это может любым образом, вплоть до «покупки акций, облигаций» или чего-то еще.

Деньги на проценты идут с новых поступлений и создается такой «порочный круг» из которого только один выход — фиктивное банкротство хайпа через определенный промежуток времени. Казалось бы — обычная пирамида, на которой нереально заработать. Но это не совсем так. Хайп прилежно выплачивает проценты первое время. В зависимости от масштабов — от 1 месяца до 1 года. Именно поэтому некоторые люди распознают хайпы, вкладываются в них, а через короткий промежуток времени забирают свои средства с процентами. Примерно так и работает схема — кто успел, тот заработал, кто не успел — потерял деньги.

Как вы можете видеть, все, кроме третьего способа — достаточно рискованные виды инвестиций. Но именно поэтому они приносят и большие доходы. Если у вас есть свободные средства — не более 10 тысяч рублей, потеря которых не сильно ударит по вашему карману, то эти вложения для вас.

Куда вложить сумму от 10 до 50 тысяч рублей

Здесь мы собрали для вас 7 актуальных способов, на которых можно заработать, имея от 10 до 50 тысяч рублей. Для каждого из них подойдет любая сумма из этого диапазона. Способы отличаются тем, что имеют среднюю доходность и, в большинстве случаев, небольшой срок окупаемости.

Игра на бирже

На первом месте, конечно же, находится игра на бирже. Имея небольшую сумму денег, от 300 до 1000 долларов, вы сможете открыть инвестиционный счет у любого брокера и начать постигать азы торговли.

Особенность игры на бирже в том, что первое время (от 2 месяцев до 2 лет) вашей задачей будет — выход в нулевую доходность. То есть, вы должны будете доходностью всех совершенных операций перебивать комиссию брокера, торговой и расчетной системы. Достичь этой минимальной планки — один из главных этапов любого трейдера.

Затем должен быть следующий этап — минимальная доходность. Она измеряется уровнем инфляции, или же средними уровнями банковских депозитов (что в России зачастую гораздо меньше реального уровня инфляции). В общем и целом, чтобы выйти на приемлемый уровень дохода, у трейдера уйдет от 1 до 3 лет. Но после этого вы сможете активно торговать на бирже и, благодаря этому, получать стабильный доход.

Банковский вклад

Просто и низкодоходно. Вложить деньги в банк — отличный способ покрыть инфляцию, или же идти с ней почти на равных. Ни для чего более банковские вклады не приспособлены.

Небольшой совет по выбору банка для вклада: не смотрите на топовых игроков рынка, вроде Сбербанка, ВТБ, Россельхозбанка и прочих. Они могут диктовать свои условия клиентам, именно поэтому проценты по депозитам всегда ниже, чем в других, средних банках, которые ради привлечения ресурсов должны увеличивать свои ставки.

Оптимальный срок, на который делаются банковские вклады: 1 — 2 года. Больше не имеет смысла, так как никто не знает, что произойдет в стране, какой экономический кризис настанет в этот раз, а меньший срок снижает доходность. Единственное, что следует помнить — если есть такая возможность — не снимайте денежные средства досрочно. Тогда, в большинстве случаев, ваши накопленные проценты просто-напросто сгорят. Если срочно понадобятся деньги, лучше возьмите кредит, а в качестве обеспечения представьте банковский вклад.

Паевой Инвестиционный фонд

ПИФы в России, как и в целом культура инвестирования, очень слабо развиты. Но не смотря на это, у нескольких ведущих банков — Альфа-Банк, ВТБ, Открытие и Тинькофф есть несколько паевых инвестиционных фондов, которые действительно заслуживают внимания.

Что представляют из себя ПИФы: это своеобразные фонды доверительного управления, только с другой юридической составляющей сделок. Если в фондах доверительного управления вы перечисляете деньги управляющему, и он на них покупает доходные финансовые активы, то в случае с ПИФами все строится следующим образом:

- вы покупаете долю в фонде — пай;

- инвестиционный фонд присоединяет деньги за пай к своим собственным средствам;

- осуществляет сделки с ценными бумагами за счет всех денежных средств;

- распределяет прибыль согласно паям.

Эта схема больше всего схожа с — когда доходы распределяются согласно акциям, но средства напрямую компании не передаются — происходит своеобразный обмен денежных средств и долей в компании. ПИФы хороши тем, что предоставляют доходность выше, чем у банковского вклада, но при этом риски у них относительно одинаковы.

Покупка сайта

Самый выгодный способ инвестиций из всех представленных в этом списке. Сайт — площадка для заработка, капитал для перепродажи и возможность продвигать собственные товары и услуги.

Заработать на покупке сайтов можно двумя путями: продажа рекламы и перепродажа сайта. Каждый из способов по-своему хорош. За 50 тысяч рублей вы можете купить сайт, который приносит своему владельцу от 5 до 15 тысяч рублей в месяц, в зависимости от того, насколько грамотно владелец оценил его. И по прошествии времени на самоокупаемость, вы сможете получать чистую прибыль, почти не затрачивая усилий.

Перепродажа сайтов — более сложный процесс, который требует определенных навыков в оценке и продаже интернет-ресурсов. Для того, чтобы заниматься перепродажей, рекомендуется самостоятельно создать сайт и только после того, как весь путь будет пройден, можно приступать к перепродаже как к полноценному бизнесу.

Драгоценные металлы

Когда мы говорим «инвестиции в драгоценные металлы», то чаще всего имеем в виду вложения в золото. Это один из самых востребованных металлов на сегодняшнем рынке, его цена неуклонно растет на длинной дистанции, а в периоды мировых кризисов просто взлетает до небес.

Немного о том, почему этот металл так ценится. Золото в инвестиционном плане очень привлекательно тем, что любое государство, вне зависимости от того, в каком экономическом состоянии будет находится, заинтересовано в привлечении золотых резервов. Именно поэтому, когда во всем мире начинают падать цены, остается только одно — искать спасение в «безопасной гавани» — вложениях в золото.

Инвестировать в него несложно. Достаточно открыть обезличенный металлический счет в любом банке,который предоставляет эти услуги, и у вас уже будет на руках денежная сумма, эквивалентная тому объему золота, которое вы приобрели. Но не стоит рассчитывать на то, что оно сразу же пойдет вверх, а к вам на банковский счет пойдут деньги. Для того, чтобы золото принесло существенный доход, должно пройти 5-10 лет.

Криптовалюта

Криптовалюта сейчас — один из предметов ожесточенного спора среди инвесторов и экономических специалистов со всего света. Одни говорят, что это не валюта, т.к. она ничем не обеспечена и со временем исчезнет (хотели бы мы знать, чем обеспечен, к примеру, доллар), другие же наоборот, утверждают что благодаря спросу на нее и ограниченному количеству, она будет все ценнее, до момента, пока её не заменят новые виды денег.

Криптовалюта по своей сути — компьютерный код. Она не имеет физического веса, обеспечения и четкого, фиксированного курса. Но это не мешает ей пользоваться бешеной популярностью у людей, которые хотят сохранить свои платежи анонимными.

Видов криптовалют несколько, но самая крупная валюта — биткоин. Сейчас он стоит порядка 1 тысячи долларов, хотя каких-то 5-6 лет назад человек купил пиццу за 10 000 биткоинов.

Использовать криптовалюту как объект инвестиций можно лишь в двух случаях: когда вы намерены заработать на спекулировании и, если действительно верите в перспективу роста криптовалюты.

Куда вложить сумму от 50 до 500 тысяч рублей

Здесь мы подготовили для вас более масштабные способы инвестиций, в которых требуется объемный размер капитала.

Инвестирование в акции и облигации

Инвестирование в ценные бумаги — популярная в Европе и Америке процедура накопления денежных средств, которая заменяет банковские вклады почти полностью. Согласно статистике, около 50% американских семей держат свои накопления в ценных бумагах.

Инвестиции выгодно отличаются от торговли бумагами. Если у вас есть сумма от 100-200 тысяч рублей, любой брокер сможет не только обеспечивать доступ к рынку ценных бумаг, но еще и поможет с советами, куда инвестировать.

Есть два варианта инвестирования: агрессивный и пассивный. При агрессивном стиле вы будете вкладывать денежные средства в бумаги перспективных компаний, при пассивном же стиле, потребуется всего лишь вливать деньги в бумаги известных компаний, выигрывая на разнице в цене и дивидендах.

Если вам нужен способ инвестиций, при котором потребуется минимально участвовать в процессе, периодически проверяя и страхуя себя от больших потерь, при этом имея доходность в 2-2,5 раза больше банковских депозитов, то инвестиции в ценных бумаги — лучший вариант.

Доверительное управление капиталом

Доверительное управление капиталом — относительно новая услуга, которую представляют компании различных калибров. Начиная от банков и заканчивая специальными центрами, фирмы предоставляют услуги по управлению активами физических и юридических лиц.

Доверительное управление капиталом заключается в следующем: у каждой компании есть сфера деятельности, в которой она достигла успехов и может зарабатывать приличные деньги. В большинстве своем, этой сферой является торговля на фондовом рынке. А для того, чтобы увеличивать объемы вложений и снижать риски, такие компании привлекают дополнительный капитал, который вкладывают в доходные активы, забирая маржу за свои услуги.

Доверительное управление лучше всего «доверять» специалистам банковского или смежного финансового сектора. Никогда не стоит передавать свои деньги в руки частных предпринимателей или трейдеров. Чаще всего, это недостаточно профессиональные участники фондового рынка, которые не могут сами заработать денег и пытаются получить средства инвесторов.

Собственный бизнес

Здесь все просто и понятно, но одновременно сложно и запутанно. Основать собственный бизнес — один из лучших (если не лучший) способ вложения денежных средств.

Открыть свое дело сейчас — задача не из легких. Нужна оригинальная идея, капитал, инвесторы, а, желательно, еще и команда единомышленников, которая будет следовать одной идее.

Важно знать, что статистика не врет: только 20% бизнесменов продолжают работать со своими проектами. Но в то же время, она не учитывает множество компаний, которые были проданы крупным гигантам, вроде Гугл, Майкрософт и Яндекса за огромные деньги. И поэтому важно понимать, что те бизнесмены, которые оказались за бортом, не жертвы системы. Они жертвы собственных ошибок, лени и недостаточного трудолюбия.

Покупка валюты

Речь о валютных спекуляциях не затихает еще со времен СССР. Но тогда валюта была в дефиците и поэтому пользовалась достаточно большим спросом. Сейчас же свобода рыночных отношений, поэтому валюта стоит столько, сколько и должна. Именно поэтому инвестиции в валюту сейчас — достаточно спорный способ вложений.

Инвестиции в валюту имеют смысл тогда, когда начинается мировой кризис, или внутрений кризис в одной из стран. Тогда резко падают котировки одной из валют (в большинстве случаев заслуженно), но буквально через год — полтора восстанавливаются до привычных объемов. Несколько ярких последних примеров: российский рубль, евро и фунт стерлингов — из-за различных макроэкономических событий (санкций, назначения Трампа и выхода из ЕС)

В какие валюты все же можно вложиться:

- валюты арабских стран, обеспеченные золотом (они устойчивы к инфляции и поэтому за всеми мировыми колебаниями будут стабильно сохранять свой высокий курс);

- валюты развивающихся стран 3-его мира (они стабильно повышают свой курс, пользуются средним спросом и их легко можно будет обменять на валюту вашей страны в любой момент без потерь);

- криптовалюта (со всеми последними скачками криптовалюты и сотнями слухов вокруг нее, она становится интересным объектом для инвестиций и спекуляций. За период, с начала июня 2017-ого года и до его середины, биткоин пробивал показатель цены в 3 тысячи долларов несколько раз, и столько же раз падал обратно до 2,5 тысяч. Тем не менее весь 2017 год, начиная с весны, проходил под флагом виртуальных валют)

В целом же, вложения в валюту подходят для тех, кто любит активное инвестирование — следить за своими деньгами, принимать важные решения не раз в несколько месяцев, а каждый день. При этом, грамотные вложения в валюту могут сделать вас миллионером за один кризис.

Вложение в разработку собственных приложений

Собственные приложения — стартап, которым увлекается до 50% всех мировых предпринимателей. Большинство из них создают свои проекты, находясь на основной работе, но затем последняя становится им неинтересной.

Если у вас есть деньги на разработку и продвижение приложения (затраты будут примерно 20 на 80 в пользу рекламы), то можете смело занимать эту нишу, которая только-только начинает набирать обороты. Разработка своего приложения может идти двумя путями: вручную или с помощью наемных фрилансеров. Первый способ отнимет много времени и сил не только на создание идеи и доведение до нужного результата, но и на разработку, тогда как второй потребует средних финансовых издержек.

Разработка простенького мобильного приложения может обойтись в 500-1000$. Большой онлайн-проект будет стоить дороже. В целом же, разработка и продвижение приложения может обойтись в 100-300 тысяч рублей. Окупаются такие вложения, в зависимости от проекта, за 3-6 месяцев.

Куда вложить сумму более 500 тысяч рублей

Здесь поговорим об инвестициях от 500 тысяч и до нескольких миллионов. Если у вас есть деньги больше, чем 3-4 миллиона, то вы должны знать, куда их нужно вложить, чтобы получить прибыль.

Инвестиции в недвижимость

Почему-то в нашей стране инвестиции в недвижимость, не смотря на свою абсолютную неприбыльность и неликвидность, все еще остаются достаточно привлекательными. Это достаточно странно по двум причинам: процентный доход с недвижимости превышает минимальный (банковский депозит) на 3-4% годовых; а ликвидность объектов инвестиций находится где-то в районе нуля. Но не смотря на это, большинство людей, у которых есть денежные средства от 1 миллиона рублей все еще продолжают тратить свои деньги на недвижимость.

Недвижимость хороша тем, что она стабильна. Но стабильна она в самом плохом смысле этого слова. Даже золото растет динамичнее, чем цены на недвижимость в России. В большинстве своем, в некоторых областях цены на квартиры, дома и прочее подобное имущество ушли в минус за последние 2-5 лет.

Ситуация в крупных городах чуть лучше — там недвижимость стоит стабильно много, при этом отказываясь расти. Исключением будет постоянно расширяющаяся Московская область, но и там сложно угадать, какой из районов окажется в плюсе, а какой — в минусе.

В целом же, инвестиции в Российскую недвижимость подходят лишь для тех, кто хочет стабильный средний доход при больших тратах. Окупаемость таких инвестиций составит от 5 до 10 лет. Для тех же, кто действительно хочет получать с помощью недвижимости стабильно-высокий доход, рекомендуется присмотреться к домам и квартирам Восточной и Западной Европы. В них недвижимость дорожает намного быстрее, чем в наших странах, ввиду постоянного потока эмигрантов из других, менее развитых стран. В России же есть другие, более интересные и выгодные альтернативы.

Покупка готового бизнеса

Покупка готового бизнеса — отличный вариант вложения 1-3 миллионов рублей. Он стал популярным в Европе еще в конце 90-ых годов. Тогда предприниматели, которым срочно нужны были большие деньги на новый проект, или просто те, кто устал от бизнеса, продавали его другим, более заинтересованным лицам.

Для того, чтобы понять, действительно ли проект приносит прибыль, достаточно побыть в коллективе (или поработать, если это малый бизнес). Тогда вы сможете увидеть, действительно ли есть клиенты, действительно ли бизнес приносит заявленный доход, немного окунуться в процесс и понять, стоит ли вообще покупать этот бизнес.

Купив бизнес, вам не нужно будет думать о том, как запустить его, как бороться с конкурентами и настраивать производство с минимальными затратами. За вас это уже сделают, объяснят как все работает, и вам останется только контролировать все бизнес-процессы и получать прибыль. Этот вариант больше подходит для опытных предпринимателей.

Бизнес по франшизе

В противовес покупке готового бизнеса, можно выбрать бизнес по франшизе. Франшиза — исключительное права на пользование товарным знаком. По сути — это ведение бизнеса под известным брендом.

Преимущество франшизы:

- простота;

- удобство;

- стабильность;

- прибыль.

Работая с мировыми компаниями, вы сможете использовать их успешный опыт для того, чтобы полноценно развиваться в новом направлении. А также у вас будет полноценная стратегия развития, которая учитывает абсолютно все, вплоть до специфики населения в вашем городе. Правда вас это ждет, только если вы правильно выберете партнера для открытия бизнеса.

Чаще всего франшизы предоставляют компании в сфере фастфуда и ресторанного бизнеса. Самый яркий представитель — Макдональдс.

На то, чтобы открыть бизнес по франшизе, потребуется от 300 тысяч до нескольких миллионов рублей. В этой сумме будет стоимость самой франшизы, затраты на открытие бизнеса, а также ежемесячные взносы от прибыли.

Инвестиции в стартапы

Инвестиции в стартапы сейчас — один из самых высокодоходных видов заработка в Европе и Америке. Так как там развита культура инвестиций, большинство начинающих предпринимателей выкладывают свои идеи на всеобщее обозрение и таким образом ищут потенциальных инвесторов.

Заниматься инвестированием в стартапы рискованно, но и чрезвычайно выгодно. Множество молодых людей спешат реализовать свои идеи и требуют больших инвестиций в свои проекты. Но часть из них еще не владеют основами бизнеса, не понимают, как нужно правильно работать, чтобы получать деньги. Именно поэтому инвестиции в стартапы связаны с большими рисками.

Небольшой совет. В России культуры стартапов, как таковой, еще нет. Поэтому, если вы решите вложить свои деньги, то стоит выбирать неплохой зарубежный проект. Конечно, вы не знаете многих особенностей бизнеса, и есть шансы на то, что идея, в которую вы вложите деньги, прогорит, но тем не менее, это гораздо менее рискованно, чем Российские стартапы.

Но не смотря на то, что такой способ заработка достаточно рискованный, профессиональные инвесторы зарабатывают огромные суммы денег. Лучшие бизнес-ангелы (те, кто вкладывает деньги в начинающие проекты) зарабатывали миллионы долларов, вложив лишь несколько десятков тысяч.

Уникальные предметы искусства

И, наконец, самый неоднозначный, но безусловно, интересный способ вложения денежных средств — уникальные предметы искусства.

Об этом способе заработка невозможно говорить долго — он достаточно прост. Понравившуюся вам картину, статуэтку или какую-либо другую работу знаменитого деятеля вы можете купить за приличные деньги, а потом перепродать в несколько раз дороже коллекционерам.

Главный объект инвестиций

Выше мы представили почти все работающие способы инвестиций, которые могут принести неплохую прибыль. Но главным объектом вложений должны оставаться вы сами. Получить хорошее образование, нужные знания, развивать свои таланты и получать столь необходимые навыки — вот, что действительно важно.

Первое ваше временное и денежное вложение должно пойти на формирование самого себя. Если вам интересны инвестиции, как способ заработка, то нужно уделить много времени на то, чтобы получить необходимые знания, а также навыки, которые так необходимы инвесторам:

- стрессоустойчивость;

- «Живой» ум;

- терпение.

Работая в любой области, вы должны тратить некоторое количество сил на то, чтобы узнавать о ней что-либо новое, вне зависимости от того, насколько высоко вы находитесь.

Именно поэтому каждый раз, когда вы задумываетесь, куда бы вложить ту или иную сумму денег, подумайте, можете ли вы их вложить в самого себя.

Теперь к более практическим советам по инвестированию. Они помогут вам правильно вкладывать свои средства, сводить риски к минимуму и вовремя «фиксировать» прибыль.

Совет 1. Разделяйте активы

Самое простое правило, которое часто забывается многими инвесторами, когда им в руки попадает действительно выгодное предложение. Разделяйте свои вложения на несколько фронтов. Так вы сводите риски разовых потерь капитала к минимуму.

Разделять активы выгодно, потому что они начинают уравновешивать друг друга. Яркий пример — вложения в ценные бумаги. У большинства инвесторов в инвестиционных портфелях соотношение рискованных ценных бумаг с надежными — примерно 30/70. Когда рисковые идут в «+», то они приносят ощутимую прибыль, примерно в 2 раза больше, чем надежные. Но когда рисковые падают в цене, надежные компенсируют их просадку, выводя инвестиционный портфель в ноль или небольшой минус. Также должно быть и в других видах вложений.

К примеру, покупая уже готовый бизнес, оставьте некоторую сумму денег в банке или вложите ее в доходные ценные бумаги. Тогда вы сможете хотя бы частично компенсировать потери, если бизнес начнет приносить убытки.

Совет 2. Соотносите риски и доходность.

Анализ рисков и доходности, а также их сопоставление — основная задача инвестора. Главное правило финансового рынка — риски и доходность прямо пропорциональны друг другу. Это значит, что когда повышается один, то растет и второй.

Но рынок не всегда бывает «прав». Иногда он может что-то переоценить, на волне всеобщего положительного отношения к идеи, или наоборот, недооценить. Тогда и возникают ситуации, когда, на первый взгляд, надежный и низкодоходный инструмент на самом деле является очень рискованным. Ярким недавний пример — ситуация с банковскими депозитами и отзывами лицензий кредитных организаций.

Именно поэтому старайтесь всегда анализировать, насколько рискованна та или иная идея, и сколько прибыли она может принести. Всегда соотносите эти два важных показателя друг с другом, и когда видите, что риски превышают доход, то смело отказывайтесь от дальнейших действий. Но если прибыль существенно превысит риски — стоит задуматься, так ли все просто на самом деле.

Совет 3. Старайтесь получить максимум информации о сфере ваших инвестиций.

Конечно, вы не должны знать абсолютно все о том, куда вкладываете свои деньги. Но хотя бы поверхностные знания об объекте инвестиций у вас должны присутствовать. Если хотите вложиться в золото — посмотрите, почему он так ценно. Хотите купить квартиру и сдавать её — узнайте, почему рынок недвижимости считается надежным.

Совет 4. Умейте вовремя выходить из игры

Один из самых ценных навыков — уметь вовремя останавливаться. Надо уметь отказываться от бесперспективных идей, которые несут убытки или полностью изжили себя, и вы чувствуете, что вам они не доставляют первоначальной вдохновения.

Совет 5. Получайте прибыль.

И самое главное — деньги должны делать деньги. Значит, вы должны получать прибыль от своих финансовых вложений. Не «перспективные идеи», не «100%-ая окупаемость» и не «все получится» должны вас волновать. Главное, на что следует смотреть — достигните ли вы прибыли или нет. И устраивает ли вас её размер.

Как бы не привлекательна была идея, вы всегда должны думать о деньгах. Это инвестиции, а не благотворительность

Банковский вклад (или банковский депозит) - это деньги, переданные на хранение кредитному учреждению (банку), чтобы в конце срока действия вклада получить доход в виде процентов.

Видов и условий вкладов множество. Бывают срочные вклады и вклады до востребования. В первом случае депозит вносится на определённый срок и может быть изъят полностью без потери процентов только по истечении этого срока. Вклады до востребования не имеют срока хранения и возвращаются по первому требованию вкладчика, но проценты по ним существенно ниже.

Вклад - понятное и относительно надёжное вложение.

Открыть вклад просто. Для этого даже не обязательно выходить из дома: многие банки позволяют открывать вклады через мобильное приложение или свой сайт. Конечно, для этого сначала нужно стать клиентом этого банка.

Главным преимуществом вклада как вида инвестирования свободных средств является страховое покрытие Агентства по страхованию вкладов в размере 1,4 миллиона рублей. В пределах этой суммы можно уверенно размещать свой вклад в любом банке, у которого есть лицензия Центробанка РФ. Если банк лопнет, государство вернёт деньги вместе с процентами на день отзыва лицензии. Кстати, с 2014-го в России были лишены лицензии более 300 банков, и их вкладчики, безусловно, пострадали.

Минус вклада в том, что по сравнению с индивидуальным инвестиционным счётом он даёт достаточно скромные возможности для приумножения средств.

Индивидуальный инвестиционный счёт

Индивидуальный инвестиционный счёт (ИИС) - вид брокерского счёта или счёт доверительного управления физического лица, открытый напрямую у брокера или у доверительного управляющего (например, в банке), по которому на выбор предусмотрены два вида налоговых льгот и действуют определённые ограничения.

Понятие «индивидуальный инвестиционный счёт» было законодательно закреплено с 1 января 2015 года. ИИС могут открыть как физические лица - граждане России, так и люди, не являющиеся гражданами РФ, но проживающие на её территории более чем полгода в году.

Максимальная сумма, которую можно изначально положить на ИИС, составляет 400 000 рублей. В течение года счёт можно пополнить на сумму, не превышающую 1 миллион рублей.

Большим преимуществом ИИС является возможность получения налогового вычета.

Он выплачивается в размере 13% от вложенной за год суммы, но не более 52 000 рублей. То есть и с 400 000 рублей, и с 1 миллиона рублей можно вернуть не более этой суммы. Этот вариант подходит вам, если вы имеете постоянную работу и работодатель платит за вас налоги. Есть и другой вариант - выбрать освобождение от налогообложения.

Основным минусом ИИС является то, что он, в отличие от вклада, никем не застрахован. Однако если открыть его в надёжном банке (давно работает на рынке, находится в топ-20 рейтинга российских банков, в отношении него нет санации) и выбрать правильную инвестиционную стратегию, то можно заработать значительно больше. К тому же, чтобы пользоваться налоговыми вычетами, инвестиционный счёт нужно открыть минимум на три года, в течение которых нельзя выводить средства.

Сколько можно заработать на вкладе и ИИС

Сравним, сколько можно заработать, если сделать вклад на 100 000 рублей и открыть на ту же сумму индивидуальный инвестиционный счёт.

Доходность вклада

Средневзвешенная процентная ставка по вкладам на срок от одного до трёх лет в России на сентябрь 2017 года составила 6,83% годовых. Если рассчитать доход исходя из этой процентной ставки, то через год он составит 106 830 рублей. Реинвестировав эту сумму, через два года вы получите 114 126,5 рубля, а через три года - 121 921,3 рубля. Чистый доход - 21 921,3 рубля .

Доходность ИИС

Стратегия 1: вложения в государственные облигации

Открыв ИИС, можно инвестировать в такой надёжный инструмент, как облигации федерального займа (ОФЗ), эмитентом которых является Российская Федерация в лице Министерства финансов РФ. Доходность к погашению ОФЗ-26205 на конец ноября 2017 года составила около 7,3%. С учётом налогового вычета в размере 13% доходность от вложений составит 20,3% в первый год. А за три года (счёт открывается на срок не менее трёх лет) средняя доходность составит около 11,6%. В итоге за три года можно получить 138 504 рубля. Чистый доход - 38 504 рубля .

Стратегия 2: вложения в облигации корпораций

Другой надёжной и довольно выгодной стратегией являются инвестиции в корпоративные облигации, доходность по которым немного выше, чем по облигациям ОФЗ.

К примеру, это могут быть облигации «Газпром Капитала» и «Роснефти». Средняя доходность по портфелю облигаций этих компаний на момент написания материала составляет 7,97%. Если положить на ИИС 100 000 рублей и по итогам получить налоговый вычет за один год, то по прошествии трёх лет мы получим среднюю цифру в 12,3% годовых. К концу третьего года на счету будет уже 141 020 рублей. Чистый доход - 41 020 рублей .

Кстати, по отдельным выпускам облигаций этих эмитентов купонный доход не будет облагаться налогом начиная с 2018 года.

Стратегия 3: вложения в акции

Самый большой доход могут принести вложения в акции. Однако это и наиболее рисковый инструмент для инвестиций, ведь даже если акции какой-либо компании на протяжении прошлых периодов показывали рост, то это не значит, что такая тенденция сохранится и впредь. Бывалые инвесторы советуют вкладывать деньги сразу в несколько видов акций, чтобы падение акций одной компании могло быть компенсировано ростом акций другой компании. Это называется диверсификацией портфеля.

Самым проверенным вложением являются акции «голубых фишек» - ценные бумаги самых крупных, ликвидных и надёжных корпораций. Среди российских компаний к ним относят акции «Газпрома», Сбербанка, «Алросы» и других.

Если бы в начале 2016 года вы в равных долях вложили 100 000 рублей в обыкновенные акции трёх крупнейших российских корпораций - «Газпрома», Сбербанка и «Лукойла», средняя доходность акций которых по итогам 2016 года составила 43,93%, то только за один год вы бы заработали 43 930 рублей. К этой сумме добавьте налоговый вычет в размере 13 000 рублей. Получается, что только за год вы бы заработали 56 930 рублей . При этом рост за три года предсказать намного сложнее.

Итог

Вклад подойдёт более консервативным и осторожным людям, вероятно, более старшего поколения. Открытие инвестиционных счетов - для более рисковых людей. Это не просто модный тренд, а хорошая возможность заработать.

Разумное инвестирование - залог высокообеспеченного будущего. Размещая свободные деньги в перспективных инвестпроектах, вы получаете возможность значительно увеличить благосостояние. Какие инструменты являются потенциально выгодными и какую рентабельность они могут принести начинающему инвестору, детально разберем в сегодняшней статье.

В эти проекты можно вложить свободные деньги:

Источники получения инвестиций

Вопросом, где взять свободные денежные средства, задаются те люди, которые уже сейчас задумываются о своем будущем. Как известно, деньги лишними не бывают. Поэтому если целенаправленно не принимать меры по накоплению капитала, то и вкладывать будет нечего. Так где же взять свободные деньги для инвестирования?

Рассмотрим 3 надежных варианта:

- Откладывать 10-20% от зарплаты . Этот вариант работает всегда. Важно определить какую сумму можно изъять без последствий. Если вам трудно скопить деньги и соблазн потратить их велик, вы можете начать . Правда вариантов не так много и они не настолько прибыльны сравнительно с вложениями в 100000 и более. Но вы можете рассматривать инвестирование небольших денег как временный рубеж, который приведет вас к большой цели.

- Одолжить денег у родственников . Не самая лучшая затея, но имеет место быть. Тем более родители могут подарить первоначальный капитал на благое дело безвозмездно.

- Дополнительный заработок . В качестве источников допзаработка можно рассматривать сверхурочные подработки на основном месте работы или краткосрочные варианты с небольшой оплатой. Конечно, работать придется больше. Но ради получения пассивного дохода в будущем стоит приложить усилия.

ТОП-17 способов вложения свободных денег

Итак, у вас есть небольшой капитал и вы хотите, чтобы он работал. Ниже представлен список из 17 рабочих способов, куда можно вложить свободные деньги. Вам остается только адаптировать их под себя и в зависимости от соотношения дохода и степени риска.

1. Банковский депозит

Вложить свободные деньги в банк имеет смысл, когда необходимо подкопить неприкосновенный запас на всякий случай. Кроме срочных вкладов, проценты по взносам совсем копеечные. Поэтому рассчитывать на хорошие дивиденды даже с крупной суммы не стоит. Тому, кто все же решил разместить на банковском счете сбережения на сумму более 1400000 рублей необходимо разделить ее и положить в разные банки . Чтобы в случае дефолта государство возместило вложения в полном объеме.

2. Ценные бумаги

Акции один из наиболее привлекательных, но и самых рискованных вариантов. Как показывает практика, распоряжение ценными бумагами лучше доверить опытным профессионалам, хотя и они не могут гарантировать дохода. Особенность способа состоит в том, что верхнего потолка прибыли, как и убытка не существует. В каждом случае все индивидуально . Конечно, можно прогнозировать основную тенденцию опираясь на прошлый опыт, но это работает далеко не всегда.

Читайте наш обзор о том, как избежать ошибок, которые совершают 90% начинающих вкладчиков, и .

3. Недвижимость

Достаточно популярный метод пристроить свободные деньги. Ведь вложить средства означает получить возможность быстрого дохода и покрывать им платежи за ипотеку. Однако необходимо учитывать, что если квартира по какой-то причине не сдается, деньги нужно вносить из своего кармана. В случае, когда жилье приобретается на собственный капитал, вы будете получать стабильную прибыль с минимальными рисками. Выгоднее всего сдавать квартиру под офисы и другие коммерческие помещения.

4. Бинарные опционы

С их помощью каждый инвестор имеет возможность заработать на акциях популярных компаний, банков и корпораций. Схема работы опционов построена так: либо вы получаете максимальную прибыль, либо в случае провала полностью теряете ее. Риски высоки, но и прибыль может достигать 70% .

Заработок на опционах зависит от того, угадаете вы или нет, вырастет или упадет цена на акции в определенный срок. Вы можете покупать их в разное время, начиная от 1 минуты и заканчивая месяцами.

Опционное инвестирование осуществляется через брокера и требует знания основ фундаментального и технического анализа .

5. Микрофинансовые организации

7. Бизнес

Один из самых противоречивых вариантов инвестирования. С одной стороны, при правильном выборе ниши, он может принести самую большую прибыль своему владельцу. С другой - вы не можете надеяться на долгосрочный доход, без постоянных вкладов в развитие проекта. Альтернативным решением является франшиза, но здесь вы столкнетесь со строгими ограничениями франчайзера.

Читайте отдельную публикацию , и вы узнаете, какие еще подводные камни поджидают вас в .

8. Драгметаллы

13. Собственный сайт

Создание сайта один из самых популярных способов вложить сбережения и на это есть ряд причин :

- небольшие первоначальные вложения;

- оперативность создания;

- можно сразу начинать зарабатывать;

- пассивный доход в перспективе.

При всех достоинствах стоит учитывать, что конкуренция в этой сфере огромная .

И прежде, чем затевать проект, нужно разобраться во всех возможных способах монетизации и продвижения. В идеале инвестор должен заниматься этими вопросами самостоятельно, тогда и доход будет максимальным.

14. Социальные сети

Тема заработка на пабликах в социальных сетях не теряет своей актуальности. В интернете активно ведутся дискуссии можно ли еще заработать на своей группе или поезд уже ушел. Ответить однозначно на этот вопрос сложно. В любом случае у тех, кто стартовал пару лет назад, есть явное преимущество . В целом все зависит от организаторских способностей инвестора и опыта в продвижении проектов.

В любом случае занимаясь соцсетями самостоятельно, вам не потребуется много денег. При успешном стечении обстоятельств вы будете получать неплохой доход от продажи рекламы, при неудачном опыте ничто не помешает продать убыточную группу.

15. Образование

На начальном этапе карьеры очень важно вложить деньги в получение знаний. Новые навыки дают возможность зарекомендовать себя как грамотного специалиста и зарабатывать больше денег для комфортной жизни в перспективе.

16. Структурные продукты

Стабильный способ вложить накопления, который приобрел популярность в разгаре кризиса и пользуется ей до сих пор. Суть состоит в разделении капитала и вложении основной доли инвестиций (80%) в облигации и остатка (20%) в фьючерсы и опционы. Такая комбинация позволяет инвестору при успехе получить до 40% доходности , при неудаче - остаться при своих средствах.

Обратите внимание на сравнительную таблицу, представленную ниже (нажмите на картинку, чтобы увеличить её):

Исходя из нее можно сделать вывод, что структурные продукты имеют самую высокую доходность при относительно небольших вложениях.

Прибыль может быть и выше, если речь идет о , но тут важно тщательно отслеживать новости и аналитику.

17. ПАММ-счета

Инвестирование в ПАММ-счета представляет собой передачу трейдеру свободных денег на временное распоряжение с целью их приумножения в результате торговой деятельности на Forex. Особенность таких вложений в том, что вклады защищены от возможного мошенничества со стороны держателя счета. При проигрыше убытки распределяются между всеми участниками счета, включая и управляющего, что является дополнительной мотивацией успешной торговли.

Заключение

Как видите достойных вариантов, куда можно вложить свободные деньги - много. Порог входа в перечисленные альтернативы доступный, поэтому вы можете попробовать все инструменты и определить подходящий практически без денежных убытков. Мы, в свою очередь, желаем вам не бояться пробовать новое, ведь только так набирается опыт и развивается инвестиционная интуиция.

14 апреля. После в начале недели инвесторы кинулись скупать подешевевшие «голубые фишки». Однако опыт Олега Дерипаски свидетельствует о том, что оптимизм в отношении активов российских компаний должен быть сдержанным.

Торговую сессию на Московской бирже 9 апреля уже прозвали «чёрным понедельником». По мировым стандартам коррекция на рынке на 10% в течение одного или нескольких дней считается обвалом. Всё началось с падения акций UC Rusal на Гонконгской бирже: акции рухнули на 50%. На Московской бирже курс этих акций упал на 27%. Вслед за падением рынка акций, упал курс рубля, за 2 дня курс просел на 10%. 6 апреля появилась новость о новых санкциях США против России. Под санкции попали российские граждане и несколько компаний. Главным шоком для всех стало распространение санкций против Олега Дерипаски и компании UC Rusal.

Трагедия UC Rusal

Инвесторы крайне негативно отреагировали на попадание компании в санкционный список по нескольким причинам. Во-первых, около 18% всего экспорта алюминия компании приходится на США, а это огромная цифра. Для инвесторов, оценивающих фундаментальные факторы, эта новость означает, что выручка компании резко упадёт (примерно на эти 18%). Это фиаско. Так, если американские компании заявляют о снижении объёмов выручки хотя бы на несколько процентов, их акции моментально подают на десятки процентов за день. Фондовый рынок, как известно, живёт в будущем.

Узнав о возможной потери части выручки, компания решила предупредить инвесторов о возможном техническом дефолте по своим приближающимся долговым обязательствам. В такой ситуации это абсолютно нормально. Если компания получала кредиты в иностранных банках, из-за санкций банки могут отказать в дальнейшем продлении кредитов. Кроме того, потеря выручки приводит к сокращению свободного денежного потока, что приводит к нарушению долговых обязательств.

Во-вторых, падению курса акций UC Rusal способствовал вынужденный выход иностранных инвесторов. Это вполне объяснимо. При попадании компании в список Specially Designated Nationals And Blocked Persons List (SDN) Human Readable Lists, компания теряет не только иностранных клиентов, но и иностранных инвесторов, ведь им также запрещено инвестировать средства в такую компанию. Здесь стоит отметить, что большинство зарубежных инвесторов, вкладывающих деньги в российские компании, - это те же россияне, владеющие паями в инвестиционных фондах, которые инвестируют в акции российских компаний. Могли ли продажи акций «иностранцами» привести к падению котировок? Конечно. Но скорее всего это было сочетание двух вышеназванных факторов.

Во время падения котировок акций UC Rusal можно было наблюдать интересную картину: вслед за ними на 20% упали акции Сбербанка. СМИ объясняют этот факт тем, что Сбербанк является крупным кредитором UC Rusal. Даже если Сбербанк является крупнейшим кредитором компании РУСАЛ, но не может же размер долгов компании перед банком составлять 20% от капитала банка. Теоретически некий крупный инвестор РУСАЛ или группа инвесторов во избежание маржин-колла либо из-за желания приобрести акции дешевле могли ликвидировать свои самые ликвидные активы, одними из которых были акции Сбербанка.

Последствия

Как спасти РУСАЛ от краха? Самый простой способ – это господдержка. Россия может начать скупать те объёмы алюминия, которые приходились на США, и сохранять их на складах для лучших времён. США придётся искать нового поставщика, самым крупным поставщиком алюминия на текущий момент, является Китай. А, как известно, США объявили торговую войну Китаю, подняв тарифы на те же металлы.

Китай в ответ поднял тарифы на ряд позиций из США. Поэтому пока неизвестно, обратиться ли США за приобретением алюминия в Китай, но можно прогнозировать, что цены на этот металл будут расти. Ведь с рынка уйдёт почти 20% РУСАЛ. Не исключено, что алюминий от РУСАЛ будет поступать в США, но уже через посредника. Тем не менее, пока управляющие компании не определятся с направлениями развития компании, позитивных тенденций в акциях и облигациях компании мы не увидим.

Российский рынок акций утерял свою ценность как площадка для привлечения капитала корпорациями и обмена ценными бумагами. Большинство российских компаний становятся публичными, чтобы использовать свои акции для обеспечения долговых обязательств. В связи с этим резкое падение котировок акций приводит к негативным тенденциям на рынке корпоративных долговых инструментов, что приводит к падению фондового рынка. Самой страшной угрозой для российского фондового рынка на текущий момент является расширение санкций против отдельных эмитентов.

Внесение компаний в список SDN – это крайняя мера, но в настоящее время ни одна российская компания от этого не застрахована. В наибольшей опасности находятся компании сырьевого сектора.

В целом настроения экспертов довольно пессимистичны. Масштабного обвала рынка пока не ожидается, но, в то же время, эксперты советуют внимательно понаблюдать за поведением корпоративных бондов и ОФЗ. Иностранные инвесторы будут, скорей всего, сначала продавать долговые инструменты, лишь потом акции публичных компаний. Хорошим индикатором потенциальных проблем с будет снижение курса российской валюты. Ситуация, конечно, довольно серьёзная, но, в принципе, прогнозируемая. Ведь, по сути, ничего не изменилось с 2014 года. С точки зрения инвестиций в российский фондовый рынок, эксперты пока не советуют торопиться заходить дешевле, чем неделю назад, считая, что падение ещё только начинается.

- Способ №10 - Банковский депозит

- Способ №9 - Драгоценные банковские металлы

- Способ №8 - Приобретение ценных бумаг на биржах

- Способ №7 - Доверительное управление, ПИФы и ПАММ- счета.

- Способ №6 - Инвестиции в чужой бизнес-проект

- Способ №5 - Открыть свой собственный бизнес

- Способ №4 - Создание и владение собственным сайтом

- Способ №3 - Инвестирование в недвижимость

- Способ №2 - Заняться краткосрочным кредитованием

- Способ №1 - Инвестиции в образование детей или свое самообразование

- Сомнительный способ вложить небольшие деньги: от 1500 рублей

- 4. Заключение

В данной статье пойдет речь о способах инвестирования небольших сумм денег, которыми, как правило, располагает самый обычный гражданин нашей страны. Есть ошибочное мнение, что инвестиции - прерогатива богатых людей. Это – заблуждение, вкладывать небольшие средства может практически каждый россиянин.

Выражение «деньги должны работать» стало достаточно популярно и современно, особенно на просторах интернета. Однако, стоит заметить, что хотя это выражение и пользуется популярностью, но лишь немногие воплощают его в жизнь. Причина в том, что большинство сталкиваются с определенными препятствиями и не знают как их преодолеть или же не хотят с ними справляться

То, что Вы хотите инвестировать, предполагает наличие некоторой суммы свободных средств и отсутствие долгов по платежным картам, кредитам и так далее. Если вы всё еще остаетесь кому-то должны, то инвестирование лучше отложить – существующие инструменты, как правило, не дадут Вам доходов, превышающих процентные ставки по банковским кредитам.

Самая распространенная проблема - наличие средних и малых сбережений, ведь они настолько малы, что их сложно инвестировать в достойный и прибыльный бизнес-проект.

Поэтому возникает вопрос - куда можно вложить небольшую сумму? Прежде чем отвечать на этот и другие вопросы, необходимо создать твердый базис для накопления средств.

Мы решили составить топ-десять способов в которые можно вложить небольшую денежную сумму, при этом не только сохранить сбережения, но и приумножить их.

1. Накопление инвестируемого капитала

Надо начать откладывать минимальную сумму в 10% от Вашего месячного дохода, даже если это пару сотен рублей в начале. Сумма может быть более 10%, но никак не менее.

Даже «смешные», по началу, деньги превращаются в приличные суммы со временем. Для накопления средств пересмотрите свои расходы и откажитесь от различных предметов роскоши и других трат не первой необходимости.

Лишать себя всего будет неправильно – Вы не сможете продержаться достаточно долго. Подробнее о том, как копить и экономить свои деньги читайте в . Там мы расписали - 10 способов накопить деньги.

Накопление денег для начала инвестирования

Очень правильным решением будет перечисление части зарплаты на различные специальные счета-копилки (возможно, стоит открыть депозит), такие услуги, нередко, предлагают современные банки. Вы не видите этих денег и не располагаете ими, поэтому не возникает соблазна потратить их.

Также важным условием для нормальной инвестиционной работы будет наличие «НЗ». Т.е. денег, покрывающих Ваши шестимесячные расходы, так называемого «запаса на черный день».

Каждый человек может столкнуться со временными трудностями, невыплатой зарплаты, болезнью или потерей работы.

2. Куда можно вложить небольшую сумму денег

Перед тем как инвестировать деньги, всегда необходимо начинать с повышения уровня своих собственных знаний по этому вопросу. Изучите понятия и термины на финансовых рынках, узнайте, какие анализы применяются к ценным бумагам (технический или фундаментальный), найдите в интернете надежные источники информации (возможно, книги, дневники частных инвесторов) и постоянно обращайтесь к ним.

Известный на весь мир инвестор Уоррен Баффет прочел более ста книг по инвестированию еще до 20 лет.

3. Куда инвестировать небольшую сумму денег - 10 надежных способов

Рассмотрим основные способы куда можно вложить небольшую сумму денег, например 500 тысяч рублей. Начнем со способа, который приносит самые низкий доход.

Способ №10 - Банковский депозит

Данный вид инвестирования весьма хорошо всем знаком. Однако он занимает лишь 10 позицию, причина - слишком низкий доход. Несмотря на то, что процентная ставка зачастую кажется заманчивой, в реальности дело обстоит совершенно иначе. Банковская ставка очень редко превышает уровень инфляции на 3-5 % , иногда не достигая и этих цифр. Соответственно, создается иллюзия дохода.

Но несмотря на все вышеперечисленное, банковские депозиты обладают некоторыми значительными преимуществами. Особо можно выделить два из них:

- Все вклады на территории РФ защищены государственной программой страхования вкладов. Поэтому, даже в случае банковского краха, государство возместит ваши потери. Однако стоит учесть, что страховая сумма не превышает 1 4 00 000 рублей, в эту сумму уже включены проценты.

- Вы экономите свое время, а оно всегда дорогого стоит. Все что от вас требуется - принести деньги в банк и оформить депозит, остальное за вас сделает финансовое учреждение.

Способ №9 - Драгоценные банковские металлы

Небольшие сбережения можно вложить в драгоценные банковские металлы. Зачастую сюда относиться серебро и золото, в редких случаях встречаются и другие.

Существует два способа вложений в ценные металлы:

- Во-первых, открыть обезличенный металлический счет (ОМС).

- Во-вторых, приобрести слитки драгоценных металлов.

В первом случае клиент «не контактирует» непосредственно с металлами, во втором же случае, клиент получает слитки на руки, пользуясь ими как посчитает нужным. Значительным преимуществом приобретения слитков является то, что купить его можно любого веса, что в свою очередь позволяет вложить незначительную сумму средств. Размер слитков стартует с 5 грамм.

Способ №8 - Приобретение ценных бумаг на биржах

Доходность от данного вида инвестиций значительно выше, если сравнивать с банковскими депозитами. Но стоит заметить, что для приобретения подобных бумаг нужен хотя бы небольшой опыт. Поэтому прежде чем взяться за подобный способ вложения, стоит уделить внимание хотя бы минимальному обучению.

Да и ко всему прочему, нестабильная ситуация на фондовом рынке - может поспособствовать обесцениванию акций даже очень надежных предприятий.

Способ №7 - Доверительное управление, ПИФы и ПАММ- счета.

Данное инвестирование заключается в том, что инвестор доверяет свои средства брокерам, которые объединяют вклады большого количества инвесторов в один внушительный портфель, после чего используют вложенные средства по своему усмотрению.

Зачастую данные инвестиции используются на фондовых биржах и Форексе. Если сравнивать покупку ценных бумаг и доверительное управление, то можно сказать, что второй способ значительно надежнее, ввиду того что вашими средствами пользуются профессионалы.

Способ №6 - Инвестиции в чужой бизнес-проект

С учетом того, что мы обсуждаем куда вложить небольшие суммы, данный вариант подходит для инвестирования в небольшие бизнесс-проекты.

Однако, возникает закономерный вопрос, что же будет если бизнес-проект «прогорит » или что то пойдет не так как планировалось?

В данном случае все зависит от того, как именно были составлены документы. В основном, «прогоревший» бизнесмен возвращает на протяжении времени потраченные средства инвестору.

Это может занять времени от нескольких месяцев, до нескольких лет. Но стоит помнить о том, что риски потерять все достаточно велики. Причина кроется в том, что и инвестор и предприниматель , очень часто объединены дружескими или родственными связями.

Способ №5 - Открыть свой собственный бизнес

Хотя можно сказать что это самый сложный вариант куда можно вложить небольшие средства, но в тоже время это и самая интересная инвестиция. В данном случае, риск потерять сбережения очень высок, но в случае успеха, начинающий бизнесмен будет сполна вознагражден.

Стоит заметить, что собственный бизнес заберет у начинающего инвестора очень много сил и времени. Все же если не удалось поставить на ноги собственный бизнес, приобретенный опыт ведения собственного дела - не пройдет даром. (Рекомендуем прочитать - ? Идеи бизнеса с нуля или без вложений)

Способ №4 - Создание и владение собственным сайтом

В каком то смысле, эта позиция схожа с предыдущей. Много вложений собственный сайт не требует. Все что нужно, это:

- вложить средства в создание сайта,

- оплатить первичную раскрутку (продвижение сайта (SEO)),

- открыть WebMoney кошелек,

- зарегистрировать себя как ИП.

Однако стоит учитывать, что хотя средств на все вышеописанное потребуется не так уж и много, времени придется уделять данному проекту больше чем достаточно.

Посмотрите, как как просто отличить реальные способы заработка в интернете без обмана от мошеннических схем

Пошаговый план от Андрея Меркулова

Десятки способов как зарабатывать в интернете в самых разных областях

Способ №3 - Инвестирование в недвижимость

В период обвала рубля квадратные метры становятся значительно доступней. Однако данный инвестиционный инструмент требует профессионального подхода.

Так же осуществлять инвестиционную деятельность с недвижимостью желательно в самый пик кризиса. Определить самое дно, сможет только профи. Заручитесь поддержкой такого человека у себя в окружении. В таком случае вы сможете обеспечить себе вероятность наиболее выгодной покупки.

Способ №2 - Заняться краткосрочным кредитованием

Если не подходят 8 способов описанных выше, или вы еще не приняли окончательное решение куда именно вложить небольшую сумм своих средств, тогда вы можете одалживать свои сбережения знакомым. Но при этом, стоит учесть, что если вы одалживаете, даже своим друзьям, под процент - вы нарушаете закон РФ.

Стоит особо отметить кредитную биржу WebMoney. С помощью этой платформы, вы можете выдавать займ при этом не нарушая никаких законов.

Основное направление на данное платформе - это краткосрочные займы . Ставки подобных займов достаточно хороши, однако гарантии возврата - не существует.

Способ №1 - Инвестиции в образование детей или свое самообразование

Одной из самых лучших инвестиций куда можно вложить небольшую сумму - самообразование .

Инвестиция в образование всегда остается самой актуальной и востребованной. Причина в том, что вам не помешает ни возраст, ни профессия, ни местожительство, У вас всегда будет возможность повысить свою квалификацию или освоить новую профессию.

Но стоит помнить, что лучше всего получить тот диплом, который вы сможете применить в реальности. При выборе новой профессии, стоит также учесть ваше отношение к ней, так как всегда лучше заниматься тем, к чему лежит душа.

Нельзя не упомянуть вложение в образование своих собственных детей, что тоже является самой выгодной и долгоиграющей инвестицией.

Сомнительный способ вложить небольшие деньги: от 1500 рублей

В интернете существует много различных проектов, которые предлагают вложить деньги под большие проценты. Рекомендуем к таким проектам (хайп, различные «приумножители» кошельков и т.д.) относиться с настороженностью и не доверять им. У вас же задача стоит куда вложить и заработать деньги, а не потерять их. Поэтому удостоверьтесь в надежности проекта (вида инвестирования) и только тогда доверяйте свои деньги. Один из примеров непонятного способа мы описали ниже.

Вот текст способа, который предполагает высокий доход от инвестирования. Суть и цель практически у всеъ одинакова, все они работают по принципу финансовой пирамиды.

«Определите для себя приемлемый уровень комиссии для инвест-посредников. Это может быть 2% , а может быть и 5% в некоторых случаях. Добавьте сумму комиссионных к сумме, которую собираетесь вложить – это и будет Ваша первоначальная инвестируемая сумма.

Если Вы тщательно рассмотрите варианты, сможете найти компании, размещающие Ваши инвестиции даже без комиссионных.

Обратите внимание на скрытые комиссии, внимательно читайте договоры покупки. Лучше всего выбирать не только безкомиссонные варианты, но и те, которые предлагают скидки за реинвестирование полученной прибыли. Такая скидка может достигать 5%.

Главное различие двух этих инструментов состоит в том, что DRIP предполагает наличие у Вас хотя бы 1 акции компании-эмитента, так что для начинающих инвесторов DSP более вероятно для использования.

Вам также постоянно нужно искать новые фонды с низким начальным порогом для инвестиций. Они, как правило, используют автоматический план для инвестирования и снимают с Вашего лицевого счета определенную сумму для вкладов автоматически. Это достаточно простой и недорогой путь к созданию собственного портфеля акций.»

Смотрите видео, в котором рассказывается куда не стоит инвестировать деньги в 2020

4. Заключение

Подведем итоги вопроса: «куда вложить небольшую сумму денег?». Даже если у вас 500 $ , вы можете воспользоваться всеми популярными способами инвестирования.

Но в этом случае Вам рекомендуем обратить внимание на вложение в ПАИ, ПИФы. фондовый и валютный рынок. Обратите внимание на индексные фонды , которые работают на «широком» рынке. Доходность таких инвестиций будет составлять порядка 10% годовых. Выбрав определенный фонд, Вы сможете в дальнейшем инвестировать средства без дополнительных комиссий.

Не пытайтесь на краткосрочных изменениях цен. Это путь к потере инвестированных средств.

Позволить себе вкладывать значительные средства в ценные бумаги определенной компании может только опытный инвестор, имея при этом массу других акций и инвест-вкладов для диверсификации возможных рисков.

Пополнение пенсионной транспортной карты Где оплатить проезд по социальной карте

Пополнение пенсионной транспортной карты Где оплатить проезд по социальной карте Можно ли избежать потерь при инвестировании Куда не стоит инвестировать средства

Можно ли избежать потерь при инвестировании Куда не стоит инвестировать средства Топ проверенных способов, как сэкономить деньги в семье

Топ проверенных способов, как сэкономить деньги в семье Калькулятор процентов онлайн

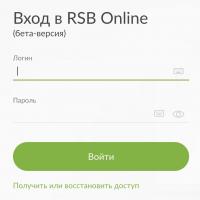

Калькулятор процентов онлайн Русский Стандарт – Интернет банк: регистрация, вход, онлайн платежи, отзывы Личный кабинет банка русский стандарт

Русский Стандарт – Интернет банк: регистрация, вход, онлайн платежи, отзывы Личный кабинет банка русский стандарт Банк Русский Стандарт: вход в личный кабинет Личный кабинет русский стандарт кредит вход

Банк Русский Стандарт: вход в личный кабинет Личный кабинет русский стандарт кредит вход Либры, унции и фунты — сколько мерять в граммах

Либры, унции и фунты — сколько мерять в граммах